10月轉(zhuǎn)讓宜春趙一鳴食品科技公司股權(quán),一個多月后又立馬起訴趙一鳴,這番操作讓本已處于風口浪尖的良品鋪子,再次受到輿論“炙烤”。此前,良品鋪子已經(jīng)歷了管理層換帥、產(chǎn)品降價、股市大幅波動等多個大事件沖擊。尤其是良品鋪子近期官宣17年來最大規(guī)模降價,雖然產(chǎn)品最高降幅達到了45%,但消費者并不買賬。而降價本身,又讓良品鋪子本已堪憂的運營狀況雪上加霜。對于良品鋪子來說,降價并不是一副好牌。從此前一擲千金打造高端品牌,到現(xiàn)在拼命降價走下沉路線,良品鋪子在品牌戰(zhàn)略上的搖擺不定或?qū)⑹瞧淅^續(xù)生存的“絆腳石”。

史上最差三季報

良品鋪子三季報顯示,公司前三季度實現(xiàn)營收59.99億元,同比下降14.33%;歸母凈利潤1.91億元,同比下降33.43%。其中,第三季度實現(xiàn)營收20.13億元,同比下降4.53%;歸母凈利潤199.84萬元,同比下降97.88%。而與之伴隨的是毛利率的下跌和銷售費用的膨脹,財報顯示,第三季度良品鋪子毛利率為27.74%,去年同期為29.8%;銷售費用為4.166億元,去年同期為3.878億元。營收和凈利潤雙雙下滑,其中凈利更是大跌九成,可以說,這是良品鋪子上市以來最差的一份財報。

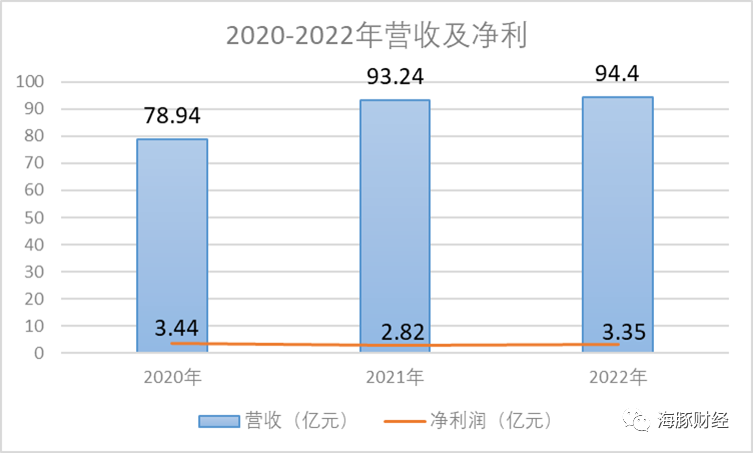

事實上,多年來良品鋪子早已陷入增收不增利的困境。2020-2022年,良品鋪子分別實現(xiàn)營收78.94億元、93.24億元和94.4億元,對應歸母凈利潤分別為3.44億元、2.82億元、3.35億元。而一直占總營收近半壁江山的線上電商業(yè)務更是頹勢盡顯,2023年前三個季度電商營收分別為12.06億元、6.15億元、8.52億元,同比分別下滑32.42%、40.92%、19.42%。在2023年天貓雙十一大促的休閑零食類相關(guān)榜單中,良品鋪子的銷售額排名甚至未能進入前十,而2021年和2022年,良品鋪子曾分別排名第2和第8。

同期,良品鋪子來自另一基本盤-加盟渠道-的營收也連續(xù)三個季度下滑,分別下降2.87%、7.15%、7.06%。而良品鋪子的外部加盟商更像是一茬又一茬等著被割的韭菜。良品鋪子財報顯示,2023年,第一季度加盟商開店23家,閉店93家;第二季度加盟商開店28家,閉店110家;第三季度加盟商開店146家,閉店193家。前三季度加盟商開店合計197,閉店合計396家。

與此伴隨的,是良品鋪子逐漸被資本減持。財報顯示,高瓴資本起初通過關(guān)聯(lián)方共持有良品鋪子11.67%的股份,從2021年2月開始,歷經(jīng)五輪減持,如今只剩下4%。另外,陪伴良品鋪子十余年的今日資本亦先后4次減持。甚至連控股股東以及曾經(jīng)與控股股東具有一致行動人關(guān)系的多個股東,都進行了小部分的減持。據(jù)不完全統(tǒng)計,風投資本及控股股東減持套現(xiàn)金額超過16億。

財務改良的生意“精”

短期內(nèi)用財務操作的手法來提振業(yè)績,是很多運營狀況下滑的上市公司會采用的手段。良品鋪子的措施也類似,其選擇了出讓趙一鳴股權(quán)。公告顯示,2023年4月,良品鋪子旗下全資子公司寧波廣源聚億投資有限公司與趙一鳴簽訂投資協(xié)議,投資4500萬元,持股占比3%。2023年10月,良品鋪子稱,轉(zhuǎn)讓所持趙一鳴的3%股權(quán),預計產(chǎn)生約6000萬元的投資收益。股權(quán)轉(zhuǎn)讓收益約占良品鋪子2023年前三季度凈利的31.4%,接近三分之一。

分手后一個月,廣源聚億突然于11月27日將趙一鳴告上了法院。起因是趙一鳴與另一量販零食巨頭零食很忙于11月宣布合并。廣源聚億稱,在持股期間,趙一鳴從未就與零食很忙的合并向其征詢過意見,且趙一鳴及相關(guān)方自始至終強調(diào)公司計劃獨立上市,希望廣源聚億主動出讓股權(quán)。趙一鳴的刻意隱瞞直接導致廣源聚億基于錯誤或不實的交易背景和定價依據(jù),出讓了所持股權(quán),嚴重損害了公司的合法權(quán)利。

廣源聚億稱,趙一鳴與零食很忙合計門店近7000家,2022年合并銷售額超70億元,當前估值約90億元。事實上,早在交易之初,就有投資者質(zhì)疑其有“賤賣”之嫌。有分析稱,趙一鳴從今年初到9月底門店數(shù)量從約700家增加到2300家,暴增兩倍,而今年上半年趙一鳴凈利潤已是去年全年凈利潤的兩倍。然而,面對這樣一個超高速增長的標的,廣源聚億出售股權(quán)的估值僅約23倍。

深入來看,此事并不只是表面的估值問題,實質(zhì)上涉及的是更加白熱化的市場競爭。要知道當前良品鋪子的“高端”早已觸及天花板,其正謀劃切入更加親民的量販零食賽道。而良品鋪子與趙一鳴及零食很忙,無論是在覆蓋區(qū)域還是產(chǎn)品、客戶群等方面,都嚴重重合。基于此,一旦良品鋪子勝訴,必然影響合并公司的上市進程。而起訴本身對于良品鋪子毫無影響,反將因此獲得更多曝光機會,利大于弊是必然。

但是,這樣的生意“精”能改善良品鋪子長期的基本面嗎?

高端與下沉的艱難選擇

良品鋪子一直堅持所謂“高端零食路線”,但是細細體察,所謂高端的基石其實非常脆弱。良品鋪子產(chǎn)品的高昂價格一直為人所詬病,良品鋪子至今還戴著“零食刺客”的帽子,一度因為528.8元/公斤的鴨舌登上熱搜。還有更多消費者在網(wǎng)上曬單,包括良品鋪子果干、肉類等,都是高價重災區(qū)。對此,消費者的吐槽也都很直接,“頂級刺客,去過一次后再也不敢去”。

此外,由于良品鋪子采取外包生產(chǎn),在品控上也存在很大問題。在網(wǎng)絡投訴平臺上,充斥著大量對于良品鋪子食品安全問題的投訴,內(nèi)容涉及食品發(fā)霉變質(zhì)、吃出異物、出現(xiàn)蛆蟲等等。

無論是零食“刺客”還是食品安全問題,都嚴重損害良品鋪子高端零食的品牌形象和口碑。而前述提到的降價究竟能在多大程度上解決良品鋪子的運營狀況惡化問題?香頌資本的沈萌認為:“高端的基礎是高品質(zhì),品質(zhì)與成本存在明顯的關(guān)聯(lián)性,與低價本就格格不入。若對零食本身實現(xiàn)的產(chǎn)品創(chuàng)新有限,要達成低價則主要是壓低自身和供應商的收益空間。良品鋪子要想平衡高端定位和低價有難度。”

面對口碑下滑、運營下滑,良品鋪子的出路并不多。目前,良品鋪子一邊降價,一邊繼續(xù)努力維系高端形象;同時又建立全新的“零食頑家”品牌,試圖切入更親民的量販零食賽道。在高端和低端量販之間,良品鋪子陷入了選擇困境。

兩者都兼顧意味著雙倍投入,以良品鋪子目前營收盈利雙雙嚴重下滑的基本面,是否能夠支撐恐是一個未知數(shù)。如果選擇量販路線,就等于徹底放棄過去用巨額銷售費用堆出來的高端零食品牌形象。而且與其它量販賽道品牌相比,良品鋪子無論在資金和時間上都處于劣勢。在2023年上半年業(yè)績發(fā)布會上,良品鋪子就曾表示,“零食頑家”的利潤只能打平,原因是公司進入量販零食業(yè)態(tài)較遲,還沒形成規(guī)模優(yōu)勢,超過500家后會有規(guī)模效應。但500家又如何比得過同期趙一鳴與零食很忙合并公司的7000家門店?

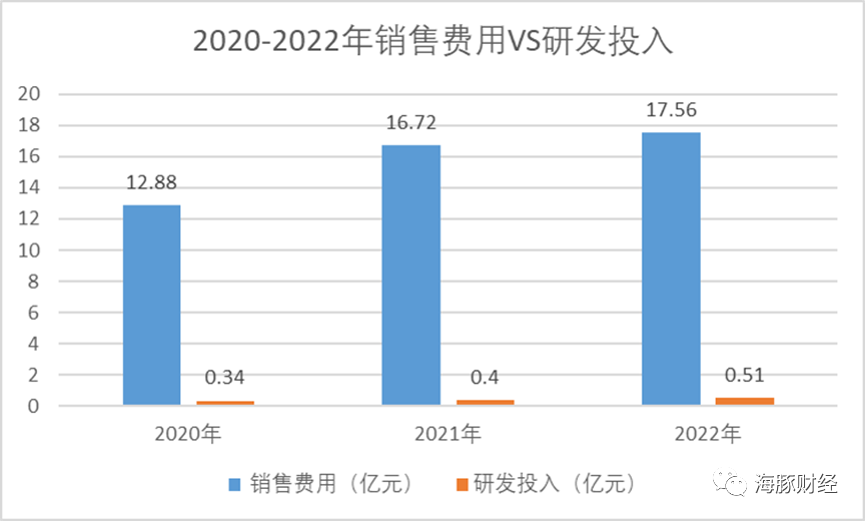

再看高端路線。一直以來良品鋪子都是重銷售輕研發(fā),過去三年,良品鋪子銷售費用分別為12.88億元、16.72億元和17.56億元,總計已經(jīng)燒了47.16億元。這里面包括簽約迪麗熱巴、楊紫等流量明星的代言費,以及熱門綜藝的廣告位。良品鋪子在流量營銷上巨額燒錢,并沒有樹立起真正的高端形象,反被市場評價為“偽高端”。究其根本,就是產(chǎn)品品質(zhì)與高價不匹配。和廣告營銷上的大手大腳相比,在事關(guān)產(chǎn)品品質(zhì)提升的研發(fā)領(lǐng)域,良品鋪子顯得非常吝嗇。過去三年,良品鋪子的研發(fā)費用分別為0.34億元、0.40億元、0.51億元,總計1.25億,不到營收總額的0.5%。

國海證券研報稱,產(chǎn)品創(chuàng)新始終是公司長期成長的驅(qū)動力。沈萌也認為:“產(chǎn)品的同質(zhì)化程度高,需要通過較大的營銷投入支撐業(yè)績成長。研發(fā)費用高低取決于企業(yè)發(fā)展的策略,研發(fā)投入低就難以更好的形成差異化,產(chǎn)品收益率較低。即使是單品也仍然有研發(fā)創(chuàng)新的空間,研發(fā)投入低,會進一步削弱差異化的基礎,降低競爭力。”

事到如今,良品鋪子面臨如何走下去的艱難選擇,正如剛剛上任的董事長楊銀芬對員工所講的那樣:“當下,擺在我們面前的已經(jīng)不僅是活得困難的問題,而是活不活得下去的問題。”

來源:海豚財經(jīng)

責任編輯:崔現(xiàn)香

請輸入驗證碼